大丰海港信托贷款集合资金信托计划(大丰海港港口有限公司)

日期:2023年05月10日 10:20 浏览量:3

财联社5月26日讯 (编辑 毛乐彤)江苏大丰海港控股集团有限公司于2022年05月25日对“22大丰海港CP002”发行情况进行了公告。财联社记者观察到,该券需求异常火爆。据机构人士称,该券发行总额仅5亿,却遭到近300亿资金的疯抢。根据市场情况,发行人就发行利率区间进行调整,自5.50%开下限至5.00%。

据华林证券统计,“22大丰海港CP002”边际5.50%,全场16倍,边际13倍。此外,据企业预警通显示,发行人于一个月前刚发行了8亿元的“22丰港01”小公募,市场面对同一城投公司主体在短期内的新发债券情绪依旧高涨,一票难求,原因为何?

有机构人士称,此次市场延续性的火热的原因在于“没债”。4月以来,信用债发行规模大幅收窄进一步推高了机构抢券热情。据Wind数据统计,截至5月25日,5月信用债累计发行5291.4亿元,单月发行规模或创2019年2月以来新低。此外,据东方金诚统计,4 月城投债发行规模同比均走弱,由上年同期的 5607.54 亿元降至 5214.39 亿元,同比下降7.01%。4 月城投公司共发行债券 744 只,较上月下降 12.98%。

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高。据Wind数据统计,2022 年 5 月前两周的平均超额认购倍数已经达到 3.63 倍,远高于 2022 年至今的平均水平 2.41 倍和 2021年平均水平2.05 倍。

图片数据来源:Wind,方正证券,财联社整理

供需错配,加剧信用债市场“资产荒”。从供给端看,城投债发行受限,叠加 4 月以来地方债发行放缓,优质债供给不足。从需求端看,银行贷款投放不畅,资金流向实体经济受阻,“淤积”在银行间市场,可配债资金明显增加。资金面宽松驱动机构加杠杆,带来对信用债需求的提升。多数机构在一级市场购置不足合意资产,并在二级市场争抢存量信用债。需求明显少于供给,从而加剧“资产荒”。

本文源自财联社 毛乐彤

推荐阅读

-

邮政信用卡管理中心电话(邮政信用卡管理中心电话是多少)

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高

-

铁矿石期货炒单(铁矿石期货交易手册)

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高

-

深圳社保新规挂靠

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高

-

沈阳的房地产评估有限公司(沈阳市房地产估价师协会网站)

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高

-

淄博新联化物流有限公司(新联化工有限公司)

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高

-

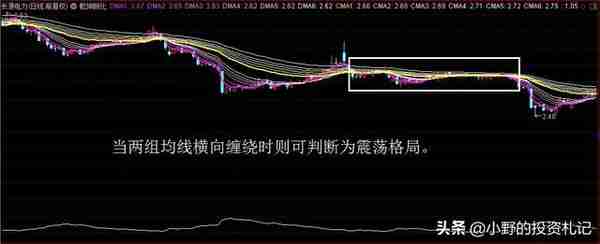

股票dma的牛公式(股票dma指标详解)

2023-05-10

方正证券认为,一级市场新发行城投债遭遇 “抢购”,是由于近期信用债市场“资产荒”愈演愈烈,超额认购倍数突破新高